Ratios financieros: qué son y cuáles son los más importantes

Business | Artículo-

Visitas1210

- July 2024

- Fecha de publicación

- July 2024

- Business

- Artículo

Estudiante de Derecho y Finanzas, especializado en el área de fusiones y adquisiciones. Actualmente, ejerce como profesor en ESIC en los ciclos de formación profesional de Comercio Internacional, Marketing y Publicidad, así como Administración y Finanzas.

En un entorno empresarial cada vez más competitivo y dinámico, contar con una comprensión profunda los ratios financieros permite a los gestores y analistas tomar decisiones informadas y estratégicas. Al evaluar la capacidad de una empresa para generar ganancias, gestionar sus activos, cumplir con sus obligaciones a corto y largo plazo, y utilizar eficientemente sus recursos, las ratios facilitan la identificación de oportunidades y riesgos. Además, son esenciales para inversores, acreedores y otros stakeholders que buscan evaluar la viabilidad y el rendimiento potencial de sus inversiones.

En resumen, los ratios financieros no solo ofrecen una perspectiva cuantitativa del desempeño empresarial, sino que también son fundamentales para la planificación y la toma de decisiones estratégicas.

¿Te gustaría cursar nuestro Ciclo Formativo de Grado Superior en Administración y Finanzas? Accede para más información.

¿Qué son los ratios financieros?

Los ratios financieros son indicadores fundamentales en la estimación de la salud financiera de una empresa. Permiten establecer relaciones significativas entre diversas magnitudes presentes en los estados contables, proporcionando una visión integral de la posición financiera de la compañía.

Ratios financieros más importantes

Estos son los ratios financieros más importantes para ayudar a las empresas a conocer el estado de su negocio:

Análisis de liquidez:

Capacidad de la empresa para convertir sus recursos económicos rápidamente en efectivo y de este modo hacer frente a sus deudas a corto plazo. Los principales ratios de liquidez son:

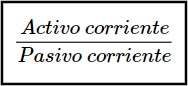

1. Liquidez: Capacidad de la empresa para hacer frente a sus deudas a corto plazo.

- Valor óptimo: Entre 1,5 y 2.

- Interpretación: Los valores situados por encima del rango óptimo suponen la existencia de recursos ociosos, mientras que los valores inferiores a la unidad suponen una escasez de liquidez para las empresas, con el consiguiente peligro de entrar en suspensión de pagos. Sin embargo, esta casuística no se produce en el sector retail (supermercados), donde es posible ver empresas con fondos de maniobra negativos sin peligro de entrar en suspensión de pagos debido a su modelo de compras a crédito y ventas al contado.

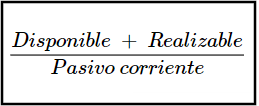

2. Tesorería: Liquidez de la empresa a corto plazo, es decir, la capacidad de la empresa para cumplir con sus obligaciones a corto plazo sin contar inventarios.

- Valor óptimo: Entre 0,8 y 1.

- Interpretación: Los valores situados por encima del rango óptimo suponen que la empresa mantiene recursos ineficientes y no recurre a crédito a corto plazo, mientras que valores que están por debajo del límite inferior significan que la empresa corre peligro de entrar en suspensión de pagos.

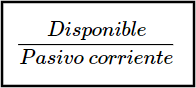

3. Disponibilidad: Mide la liquidez generada por la empresa para hacer frente a sus pagos inmediatos.

- Valor óptimo: No debería superar el 0,3.

- Interpretación: Los valores superiores a 0,3 significan una mala gestión del efectivo, ya que implica un exceso de recursos ociosos que no se están utilizando de manera eficiente.

Análisis de solvencia:

Capacidad de la empresa para hacer frente a la totalidad de sus deudas a largo plazo. Los principales ratios de solvencia son:

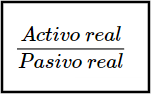

1. Garantía: Capacidad de los recursos económicos de la empresa para hacer frente a todas sus obligaciones.

- Valor óptimo: Entre 1,5 y 2,5.

- Interpretación: Los valores situados dentro del rango óptimo sugieren una buena solidez financiera. Sin embargo, los valores excesivamente altos pueden indicar un uso ineficiente de la financiación. Por el contrario, un ratio inferior a 1 indica riesgo de quiebra, ya que la empresa no puede pagar sus deudas con su activo total.

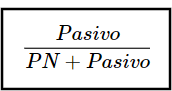

2. Endeudamiento: Relaciona la financiación ajena y los fondos propios de la empresa.

- Valor óptimo: Entre 0,4 y 0,6.

- Interpretación: Los valores situados por debajo del límite inferior sugieren un exceso de capital propio, mientras que los valores superiores al límite superior indican un volumen excesivo de deuda, lo que puede llevar a una pérdida de autonomía financiera frente a terceros.

Análisis de endeudamiento:

Mide cómo la empresa utiliza su deuda para financiar sus activos.

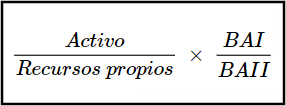

1. Apalancamiento financiero: Utilización de la deuda para incrementar la rentabilidad de los capitales propios.

- Valor óptimo e interpretación: Se pueden dar tres casos:

a) Apalancamiento financiero > 1: En estos casos conviene financiarse con deuda.

b) Apalancamiento financiero < 1: La rentabilidad del accionista se verá reducida por el endeudamiento.

c) Apalancamiento financiero = 1: Es indiferente desde un punto de vista económico.

En resumen, comprender e interpretar cada uno de estos ratios ayuda a las empresas a conocer el estado de su negocio para poder asumir nuevas inversiones y proyectos.

Os recomendamos que no dejéis de actualizaros en las últimas tendencias y adquiráis los conocimientos adecuados los ratios financieros, qué son y cuáles son los más importantes. Os invito a que miréis detenidamente el Ciclo Formativo de Grado Superior en Administración y Finanzas.

También te puede interesar

Agenda 2030: qué es y para qué sirve

En el mundo profesional y empresarial actual, entender la Agenda 2030 se ha convertido en una necesidad estratégica. Este plan de acción global fue oficialmente adoptado el 25 de septiembre de 2015 ...

- Publicado por _ESIC Business & Marketing School

¿Qué es el software de código abierto?

El software de código abierto ha revolucionado el mundo tecnológico y cuenta con una comunidad que actualmente incluye a más de 83 millones de desarrolladores en GitHub y más de 20 millones de r...

- Publicado por _ESIC Business & Marketing School

¿Qué es la resiliencia climática?

El planeta se enfrenta a una realidad innegable: la temperatura media ha subido 1,1 °C desde la era preindustrial. Este aumento desencadena fenómenos meteorológicos extremos que ponen en peligro nu...

- Publicado por _ESIC Business & Marketing School